※この記事は、商業界ONLINEにインテージのパネルリサーチアナリストチームが寄稿しているシリーズ「好調カテゴリーの3ヶ月後を予測する」の内容に加筆・再構成したものです。

食品業界では近年、「個食」や「時短・簡便」などのワードが目立ち、少量パックや調理の手間がかからない食品が好調です。また、こちらの記事(発表!2017年好調カテゴリーランキング 今年は何が売れた!?)のランキングからは、「健康志向」を満たす食品が好調であることがわかります。

この記事では、これらの消費者ニーズが市場を動かしている例として、カレー市場と無糖炭酸水市場をピックアップしてご紹介します。

カレーといえば子供からお年寄りまでどの世代にも人気のメニュー。家庭で食べるカレーは具材や味付けが各家庭で異なり、「うちのカレー」にこだわりを持つ人も多いのではないでしょうか。

今、「うちのカレー」をつくって食べる、その行動が変わりつつあります。

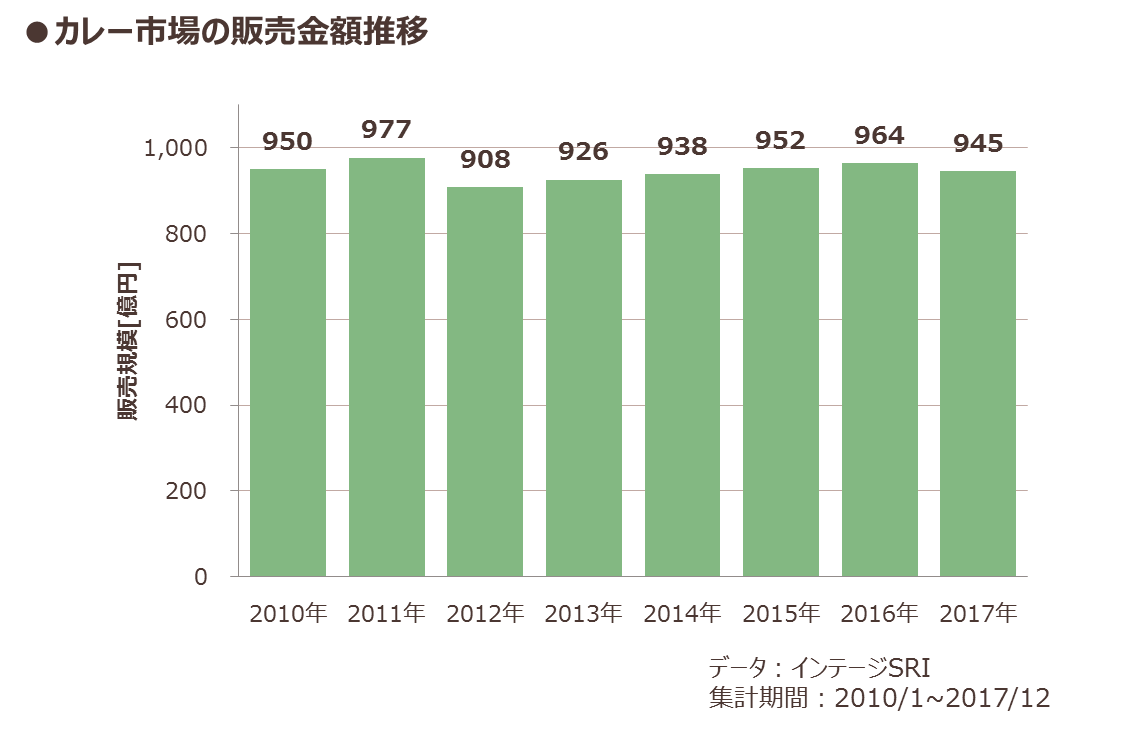

図1はカレー市場の販売規模の推移です。カレー市場は主力アイテムの値上げなどもあり、ここ数年間は対前年1~2%増で推移していましたが、2017年は前年割れの945億円(インテージ全国小売店パネル調査〈SRI〉調べ)となりました。

図1

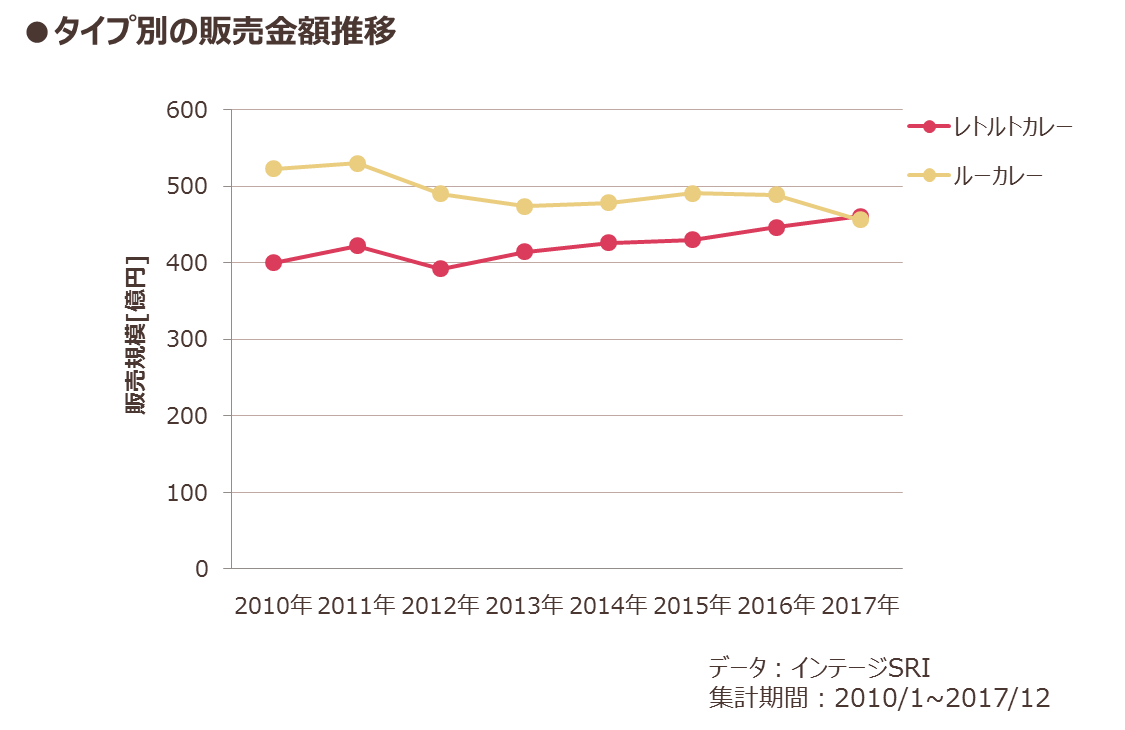

注目すべきはその構造の変化です。図2の通り、2013年以降「レトルトカレー」が徐々に伸長を続けた結果、2017年には初めて「レトルトカレー」が「ルーカレー」に追いつきました。(※以後、「レトルト」、「ルー」と記載)

図2

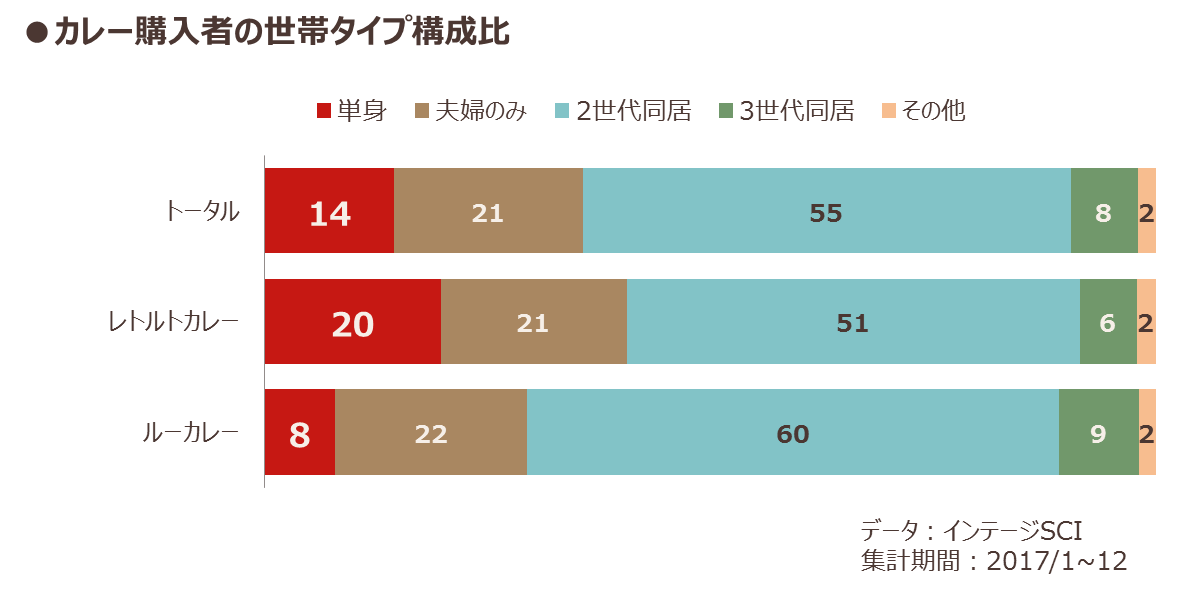

図3はインテージ全国消費者パネル調査〈SCI〉で集計した、レトルトとルーの購入者の世帯タイプの構成比です。レトルトとルーのユーザー構造は異なり、大きな違いとして、レトルト市場では単身世帯の割合が20%と大きくなっていることがわかります。

図3

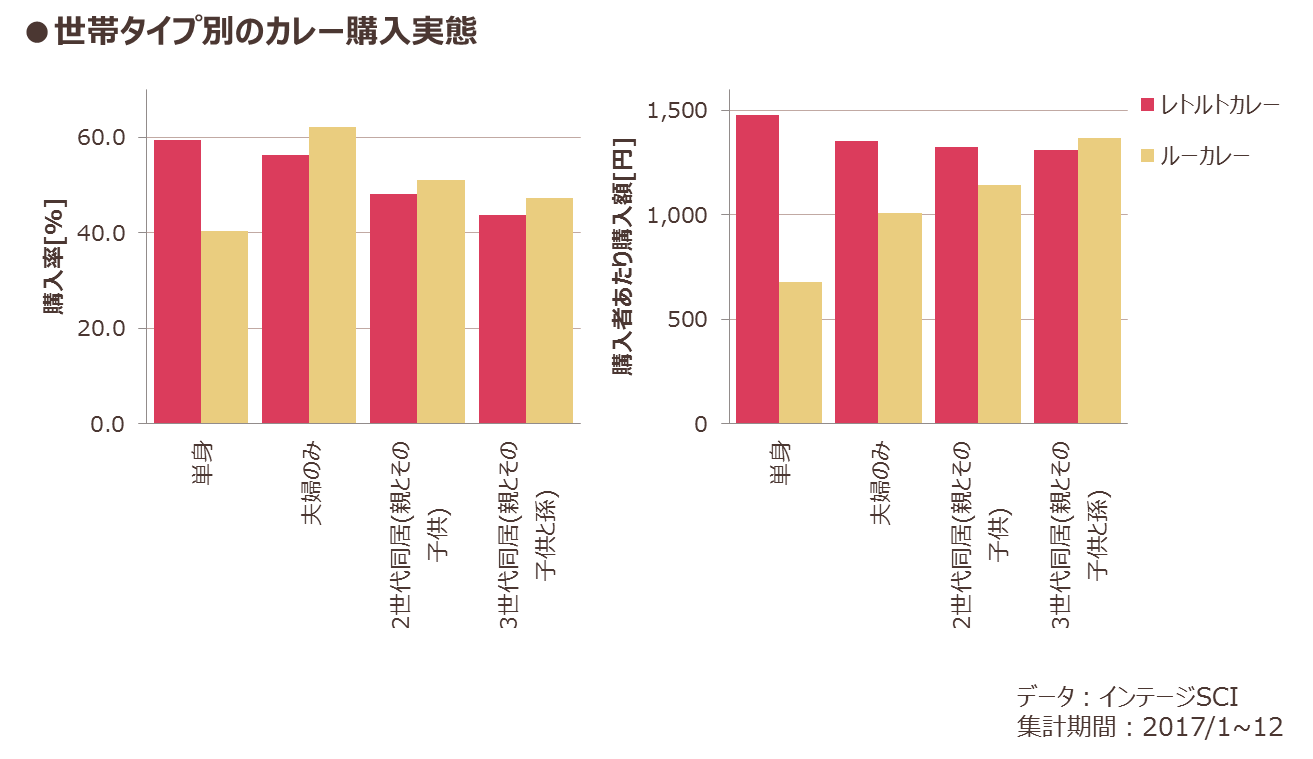

図4はそれぞれの世帯タイプでどれだけの人がレトルトとルーを買っているかという購入率と、購入者あたりの購入額を比較したものです。単身世帯は購入率が高く、購入者あたりの購入額も多くなっています。

日本の単身世帯の割合は徐々に増加を続けています。レトルト市場を支える単身世帯の増加は、レトルト市場好調のひとつの要因と言えそうです。

図4

また、直近でのレトルトの好調要因の一つとして、「本格派」を打ち出した4個入りパックの新商品の貢献があります。大きな具材が入っておらずアレンジしやすいこともあり、もともとレトルトを買っていなかった主婦が買うなど、新たなユーザーの獲得に成功していたことがSCIデータからも確認されています。

この商品に限らず、最近は無印良品のカレーのヒットやご当地カレーの拡がりもあり、レトルトカレーに対して「本格的なカレーを手軽に楽しめる」というイメージが高まってきています。スーパーの店頭にもタイカレーなどイチから作るのは敷居が高いような本格的な商品が増えてきました。

もともとレトルトカレーは好きな時にひとり分ずつ、短時間で作ることができる、個食ニーズと時短ニーズを満たすもの。近年高まっている「個食」、「時短」といったニーズを満たせる上に、「本格的でおいしい」というイメージが加わってきたことも好調の要因と考えられます。

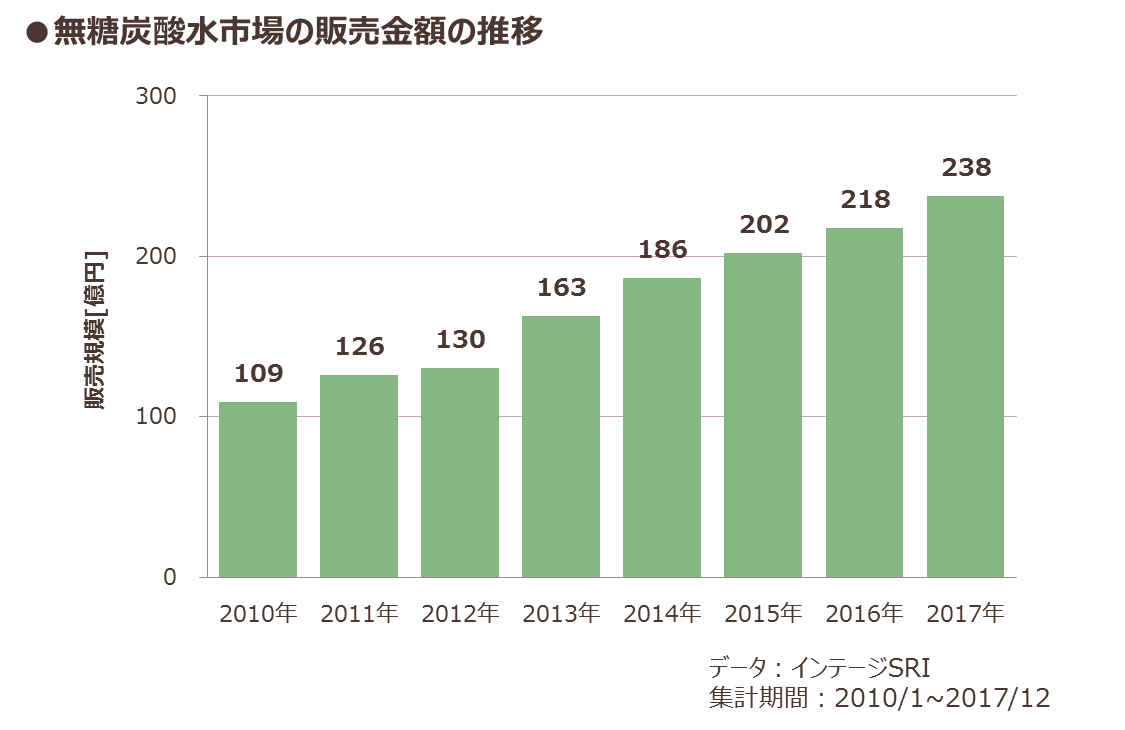

今夏も続々と強炭酸を謳った新商品が投下されている無糖炭酸水市場。図5の様に年々販売金額を伸ばし、2017年の販売金額は約238億円(前年比109.3% : インテージ全国小売店パネル調査〈SRI〉調べ)となりました。2010年と比べると市場規模は2倍以上となっています。

*ここでの無糖炭酸水とは、水に炭酸が添加された無糖の炭酸水を指します。炭酸の添加が、人工的によるものか天然かは問いません。

図5

無糖炭酸水市場の成長の要因としては、飲用用途が増えたことが考えられます。もともとお酒の割り材としての用途が多かった無糖炭酸水ですが、ここ数年は水分補給や、食事と一緒になど、日常的な用途での飲用が増えているようです。主力商品であるアサヒ飲料「ウィルキンソン」の「そのままでもおいしい本格炭酸水」「キレの良いすっきりとした味わい」という訴求からも、日常的な飲用用途での需要獲得を図っていることが読み取れます。

無糖炭酸水が日常的に飲まれている背景としては、「炭酸の刺激でリフレッシュしたいが、糖分が多く含まれる炭酸飲料はできれば避けたい」という消費者心理からの需要があると考えられます。また、無糖炭酸水は整腸や血行促進などの健康効果や美容効果もあると言われていて、2017年には日本コカ・コーラ「い・ろ・は・す無糖スパークリング」が、機能性表示商品として発売されるなど、健康面へのさらなる訴求を行っています。この結果、より健康志向の高い消費者からも、日常的な飲料として支持されていることが考えられます。

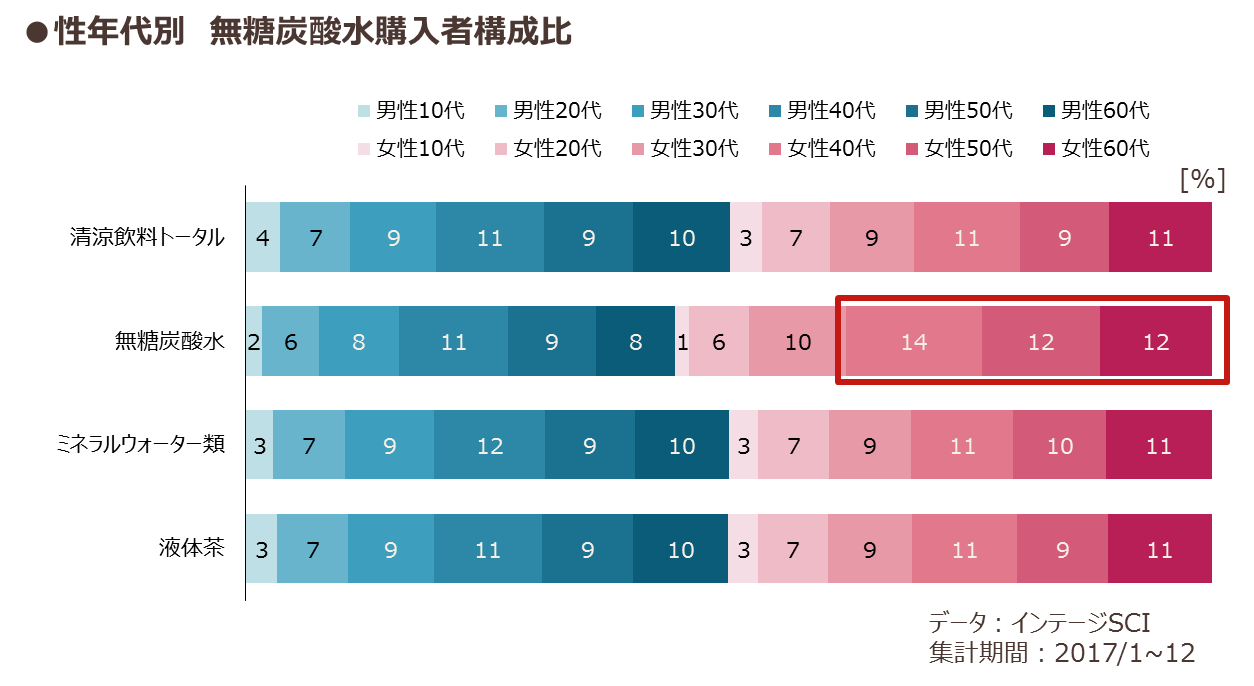

インテージ全国消費者パネル調査〈SCI〉によると、無糖炭酸水ユーザーの約38%を女性の40~60代が占めています。この比率はミネラルウォーター類や、液体茶といった他の無糖飲料に比べても高い結果です。無糖炭酸水の健康・美容効果が女性に好まれやすいことと関係がありそうです。

図6

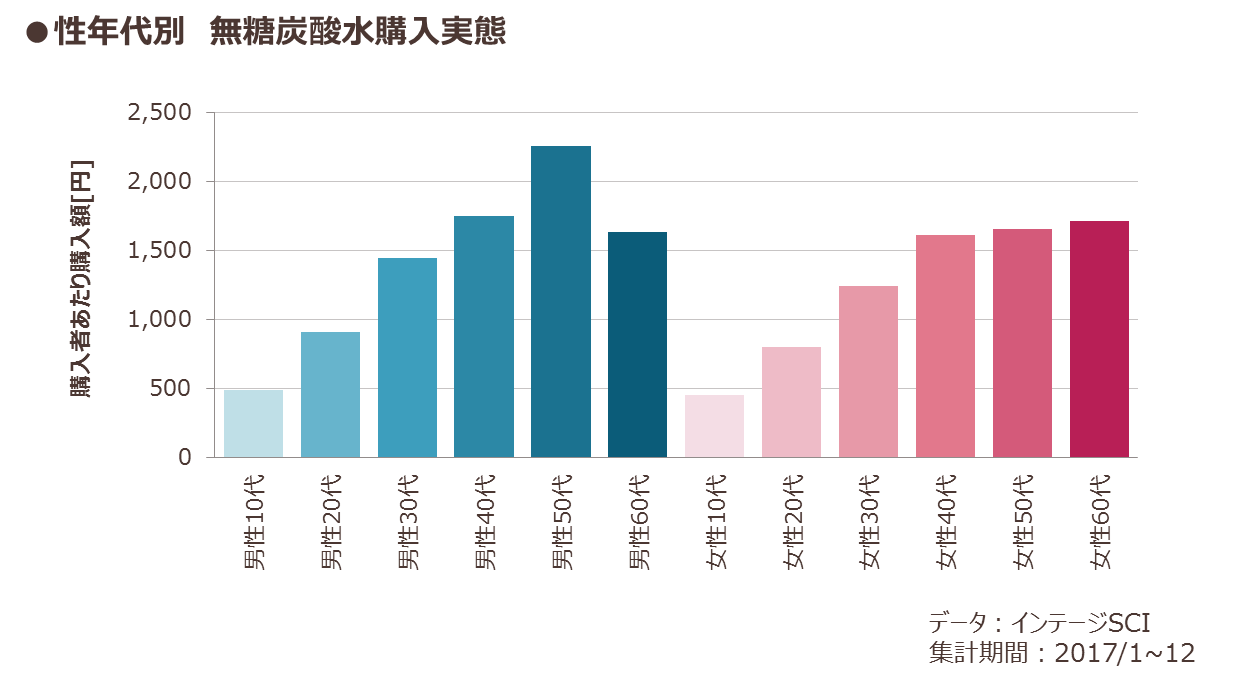

一方、1人当たりの購入量を性年代別に見ると40代以上が多く、中でも男性50代は1人当たりの購入量が最も多い無糖炭酸水のヘビーユーザーとなっていました。リフレッシュ効果や健康効果を求めて無糖炭酸水の飲用を習慣化している中年男性が一定数存在すると考えられます。

図7

この記事では、消費者ニーズが市場を動かした例として、レトルトカレーがルーカレーに追いついたというデータや伸び続ける無糖炭酸水市場のデータを紹介しました。それぞれ、『「個食、簡便・時短」ニーズと「本格」ニーズの両立』、『「健康ニーズに即した消費」の習慣化』の好事例。今後も伸びが期待されます。

今回の分析は、弊社独自に保有するSCI(全国個人消費者パネル調査)のデータをもとに行いました。

【SCI(全国個人消費者パネル調査)】

全国15歳~79歳の男女52,500人のパネルモニターによる食品(生鮮・惣菜・弁当などを除く)・飲料・日用雑貨品・医薬品に関する消費者市場動向のトラッキングサービスです。 このデータからは、「いつ」「どこで」「誰が」「何を」「いくらで買った」のかがわかります。消費者の顔を詳細に捉え、消費者を起点としたブランドマーケティングや店頭マーケティングにご活用いただけます。

【SRI(全国小売店パネル調査)】

スーパーマーケット、コンビニエンスストア、ホームセンター・ディスカウントストア、ドラッグストア、専門店など全国約4,000店舗より収集している小売店販売データです。このデータからは、「いつ」「どこで」「何が」「いくらで販売された」のかが分かります。店頭での販売実態を捉え、ブランドマーケティングや店頭マーケティングにご活用いただけます。

本レポートの著作権は、株式会社インテージが保有します。本レポートの内容を転載・引用する場合には、「インテージ調べ」と明記してご利用ください。お問い合わせはこちら

【転載・引用に関する注意事項】

以下の行為は禁止いたします。

・本レポートの一部または全部を改変すること

・本レポートの一部または全部を販売・出版すること

・出所を明記せずに転載・引用を行うこと

・公序良俗に反する利用や違法行為につながる可能性がある利用を行うこと

・自社商品の宣伝・広告・販促目的での使用はご遠慮ください。

※転載・引用されたことにより、利用者または第三者に損害その他トラブルが発生した場合、当社は一切その責任を負いません。

※この利用ルールは、著作権法上認められている引用などの利用について、制限するものではありません。